Rekomendasi Kartu Kredit Terbaik 2024

Serba Serbi Kartu Kredit

Kartu kredit (credit card) menjadi salah satu kebutuhan masyarakat yang memberikan kemudahan transaksi jual beli sehari-hari.

Dengan kartu kredit, Anda dapat membeli segalanya tanpa harus menunggu sampai memiliki uang yang cukup.

Selain itu, nasabah juga dapat memanfaatkan berbagai fasilitasnya, seperti cashback, voucher, dan bonus poin untuk mendapatkan potongan harga, kepraktisan transaksi online dan masih banyak lagi.

Kepemilikan kartu kredit juga menjadi salah satu syarat penting untuk mengajukan berbagai produk pinjaman online.

Meski beberapa orang masih beranggapan bahwa kartu kredit dapat membuat seseorang terlilit utang.

Namun, jika digunakan dengan baik dan memanfaatkan layanan secara maksimal, sebaliknya akan menjadi kartu sakti yang membantu memenuhi kebutuhan Anda.

Bandingkan Kartu Kredit Terbaik 2024

| Perusahaan | Peringkat Keseluruhan | Limit kartu kredit | Suku bunga | Jenis kartu | |

|---|---|---|---|---|---|

direkomendasi

| Rp100,000,000 | 0% – 1.75% per bulan | MasterCard | Ajukan Sekarang | |

direkomendasi

| Rp50,000,000 | 2.6% per bulan | MasterCard | Ajukan Sekarang |

| Perusahaan | Peringkat Keseluruhan | Limit kartu kredit | Suku bunga | Jenis kartu | Cek Sekarang |

|---|---|---|---|---|---|

direkomendasi

| Rp100,000,000 | 0% – 1.75% per bulan | MasterCard | Ajukan Sekarang | |

direkomendasi

| Rp50,000,000 | 2.6% per bulan | MasterCard | Ajukan Sekarang |

Apa Itu Kartu Kredit?

Kartu kredit adalah alat pembayaran pengganti uang tunai yang berbentuk kartu dan terbuat dari bahan plastik yang diterbitkan oleh bank atau lembaga keuangan untuk memudahkan nasabah melakukan transaksi keuangan atau jual beli.

Nasabah wajib melunasi tagihan bulanan sesuai waktu yang disepakati, baik secara sekaligus maupun secara angsuran.

Rekomendasi Kartu Kredit Terbaik di Indonesia

Anda ingin punya kartu kredit terbaik? Kabar baiknya, kami akan membantu Anda menemukan pilihan terbaik. Oleh karena itu, kami akan menampilkan 2 penyedia kartu kredit Indonesia di bawah ini:

🥇 Kartu Kredit Terbaik dengan Limit Besar dan Bunga Rendah: Honest

Honest adalah produk kartu kredit yang diterbitkan oleh PT Honest Financial Technologies.

Ini merupakan kartu kredit numberless pertama di Indonesia, di mana nomor kartu dan CVV tidak dicetak pada kartu fisik, melainkan hanya dapat diakses melalui aplikasi.

Limit kartu kredit ini sebesar Rp100,000,000 dengan bunga 0% apabila nasabah melunasi tagihan penuh setiap bulannya.

Dipilih 10 kali

Dipilih 10 kali- Daftar online gratis dan dapatkan limit kredit hingga Rp100 juta.

- Proses pengajuan mudah dan cepat hanya 5 menit.

- Jika nasabah melunasi tagihan penuh setiap bulannya, maka bisa menikmati bunga 0%.

- Terdaftar resmi dan diawasi oleh OJK dan Bank Indonesia.

🥈 Kartu Kredit Terbaik untuk Belanja Online: Kredivo

Kredivo adalah layanan kartu kredit online yang memungkinkan pengguna untuk melakukan pembelian secara kredit di berbagai merchant online maupun offline.

Dengan bermodalkan KTP dan smartphone Android, Anda bisa mengajukan kartu kredit online ini dan mendapatkan limit kredit hingga Rp50,000,000 dengan jangka waktu cicilan sampai 12 bulan.

Dipilih 4.412 kali

Dipilih 4.412 kali- Dapatkan pinjaman hingga Rp50 juta.

- Suku bunga mulai dari 0% – 2,6%.

- Pinjaman cair dalam 1 menit.

- Terdaftar dan diawasi oleh OJK.

Jenis-Jenis Kartu Kredit

1. Kartu Kredit Reguler

Kartu kredit reguler adalah jenis kartu kredit yang paling umum digunakan. Kartu ini menawarkan limit kredit yang bervariasi tergantung pada profil kredit pemegang kartu. Biasanya, kartu kredit reguler menawarkan fitur dasar seperti kemudahan pembayaran, akses ke promo tertentu, dan program poin reward.

2. Kartu Kredit Premium

Kartu kredit premium mencakup kartu kredit Gold, Platinum, dan Titanium. Kartu ini ditujukan untuk nasabah dengan penghasilan tinggi dan biasanya menawarkan limit kredit yang lebih besar serta berbagai keuntungan eksklusif.

Manfaat yang ditawarkan bisa berupa akses ke lounge bandara, asuransi perjalanan, layanan concierge, serta program reward yang lebih menarik.

3. Kartu Kredit Co-Branding

Kartu kredit co-branding adalah hasil kerjasama antara bank penerbit dan perusahaan atau brand tertentu.

Kartu ini memberikan manfaat khusus yang terkait dengan brand tersebut, seperti diskon khusus, poin reward tambahan, atau akses eksklusif ke produk dan layanan.

Contoh populer adalah kartu kredit yang diterbitkan bersama dengan maskapai penerbangan, hotel, atau toko ritel besar.

4. Kartu Kredit Bisnis

Kartu kredit bisnis dirancang khusus untuk memenuhi kebutuhan finansial perusahaan dan pemilik usaha. Kartu ini menawarkan fitur-fitur yang membantu dalam mengelola keuangan bisnis, seperti laporan pengeluaran yang terperinci, program reward untuk pembelian terkait bisnis, dan limit kredit yang lebih tinggi.

Kartu kredit bisnis juga sering kali menawarkan manfaat tambahan seperti asuransi perjalanan bisnis dan akses ke layanan keuangan yang disesuaikan dengan kebutuhan bisnis.

5. Kartu Kredit Pelajar

Kartu kredit pelajar dirancang khusus untuk mahasiswa dan pelajar yang ingin membangun sejarah kredit mereka sejak dini. Kartu ini biasanya memiliki limit kredit yang lebih rendah dan suku bunga yang lebih tinggi.

Beberapa kartu kredit pelajar juga menawarkan program edukasi keuangan dan reward untuk penggunaan yang bertanggung jawab.

6. Kartu Kredit Subprime

Kartu kredit subprime ditujukan untuk individu dengan riwayat kredit yang kurang baik atau yang belum memiliki sejarah kredit.

Kartu ini biasanya memiliki suku bunga yang lebih tinggi dan biaya tahunan yang lebih besar sebagai kompensasi atas risiko yang lebih tinggi bagi penerbit.

Kartu ini dapat membantu pemegang kartu memperbaiki atau membangun sejarah kredit mereka.

7. Kartu Kredit Virtual

Kartu kredit virtual adalah kartu yang tidak memiliki bentuk fisik dan hanya digunakan untuk transaksi online.

Kartu ini menawarkan keamanan tambahan karena detail kartu sering kali bersifat sementara dan dapat diubah setelah setiap transaksi. Kartu kredit virtual juga dapat membantu mengurangi risiko penipuan online.

Setiap jenis kartu kredit memiliki fitur dan manfaat yang berbeda, sehingga penting bagi calon pemegang kartu untuk memilih kartu yang paling sesuai dengan kebutuhan dan gaya hidup mereka.

Cara Kerja Kartu Kredit

Langkah-langkah

Proses Aplikasi dan Persetujuan

- Pengajuan Aplikasi: Calon pemegang kartu mengisi formulir aplikasi kartu kredit yang disediakan oleh bank atau lembaga keuangan. Formulir ini biasanya mencakup informasi pribadi, riwayat pekerjaan, dan informasi keuangan.

- Penilaian Kredit: Penerbit kartu kredit akan mengevaluasi aplikasi berdasarkan riwayat kredit calon pemegang kartu, penghasilan, dan faktor keuangan lainnya. Lembaga keuangan juga memeriksa skor kredit untuk menilai risiko.

- Keputusan Persetujuan: Jika aplikasi disetujui, pemohon akan menerima kartu kredit dengan limit kredit yang telah ditentukan. Jika ditolak, calon pemegang kartu akan diberi tahu alasan penolakan.

Limit Kredit dan Bunga

- Limit Kredit: Setiap kartu kredit memiliki batas maksimum yang dapat digunakan oleh pemegang kartu, yang disebut limit kredit. Limit ini ditentukan berdasarkan profil kredit pemegang kartu.

- Bunga: Jika pemegang kartu tidak membayar saldo penuh pada saat jatuh tempo, bunga akan dikenakan pada saldo yang tersisa. Suku bunga bervariasi tergantung pada jenis kartu dan kebijakan penerbit.

Pembayaran Tagihan

- Tagihan Bulanan: Setiap bulan, penerbit kartu akan mengirimkan tagihan yang merinci semua transaksi yang dilakukan selama siklus penagihan, termasuk bunga dan biaya lainnya.

- Pembayaran Minimum: Tagihan mencakup jumlah total yang harus dibayar dan jumlah pembayaran minimum yang diperlukan untuk menjaga akun tetap aktif dan menghindari denda keterlambatan.

- Pembayaran: Pemegang kartu dapat melakukan pembayaran secara penuh atau membayar sejumlah tertentu yang melebihi pembayaran minimum. Pembayaran dapat dilakukan melalui transfer bank, setoran tunai, atau metode pembayaran lainnya yang disediakan oleh penerbit kartu.

Siklus Penagihan

- Siklus Penagihan: Siklus penagihan adalah periode waktu antara dua tanggal penagihan berturut-turut. Selama periode ini, semua transaksi yang dilakukan akan dicatat dan ditagih pada akhir siklus.

- Tanggal Jatuh Tempo: Tanggal jatuh tempo adalah batas waktu di mana pemegang kartu harus melakukan pembayaran untuk menghindari bunga dan biaya keterlambatan. Pembayaran yang dilakukan setelah tanggal jatuh tempo akan dikenakan denda keterlambatan.

Keamanan dan Penipuan

- Keamanan Transaksi: Kartu kredit dilengkapi dengan berbagai fitur keamanan seperti chip EMV, kode CVV, dan otentikasi dua faktor untuk melindungi dari penipuan.

- Penanganan Penipuan: Jika terjadi transaksi yang mencurigakan atau tidak sah, pemegang kartu dapat melaporkannya kepada penerbit kartu untuk investigasi dan pembatalan transaksi. Sebagian besar penerbit kartu kredit menawarkan perlindungan terhadap penipuan yang membebaskan pemegang kartu dari tanggung jawab atas transaksi yang tidak sah.

Manfaat Tambahan

- Poin Reward dan Cashback: Banyak kartu kredit menawarkan program poin reward atau cashback yang memberikan penghargaan kepada pemegang kartu atas setiap transaksi yang dilakukan.

- Promo dan Diskon Khusus: Pemegang kartu sering mendapatkan akses ke promo eksklusif, diskon, dan penawaran khusus di berbagai merchant dan layanan.

Ketentuan dan Persyaratan Dokumen

Pemegang kartu utama: usia minimal 21 tahun dan usia maksimal 65 tahun.

Pemegang kartu tambahan: usia minimal 18 tahun dan usia maksimum 65 tahun.

Minimal penghasilan per bulan adalah Rp5 juta.

Ketentuan

Persyaratan Dokumen

Kartu identitas (KTP/SIM/Paspor).

Scan/Fotokopi Slip gaji.

Scan/Fotokopi Rekening bank 3 bulan terakhir bagi pengusaha.

Scan/Fotokopi Nomor Pokok Wajib Pajak (NPWP).

Scan/Fotokopi Surat izin profesi/praktik bagi karyawan atau pegawai.

Scan/Fotokopi Akta Pendirian Perusahaan (TDP) atau Surat Izin Usaha Perdagangan (SIUP) bagi pengusaha

Jenis Kartu Berdasarkan Penghasilan

Silver: Rp36 juta per tahun

Gold: Rp45 juta per tahun

Platinum: Rp120 juta per tahun

Infinite: Rp600 juta per tahun

Perusahaan Penerbit Layanan Kartu Kredit di Indonesia

Secara umum perusahaan kartu kredit terbaik di Indonesia antara lain:

1. Visa

Visa adalah singkatan dari Visa International Service Association yang merupakan salah satu provider atau penyedia kartu kredit terbesar di dunia.

Perusahaan yang berdiri sejak 1958 oleh Visa International yang berpusat di Foster City, California, Amerika Serikat.

Kartu kredit VISA banyak bekerja sama dengan bank-bank yang berada di kawasan Asia, sehingga Visa lebih banyak digunakan oleh negara-negara Asia, salah satunya Indonesia.

2. MasterCard

Mastercard adalah salah satu provider atau penyedia kartu kredit terbesar di dunia yang berdiri sejak 1966 oleh MasterCard Worldwide yang berpusat di Purchase, New York, Amerika Serikat.

MasterCard lebih banyak digunakan di Amerika dan Eropa. Namun, MasterCard juga bekerja sama dengan bank-bank di Indonesia saat menerbitkannya.

3. JCB

Meskipun Amerika Serikat lebih banyak mendominasi sebagai penyedia kartu kredit di dunia, namun Jepang juga tidak mau kalah.

Jepang melalui Japan Credit Bureau (JCB) telah menerbitkan produk kartu JCB Precious dan JCB Platinum sebanyak 83 juta kartu di 16 negara, termasuk Indonesia.

Perusahaan JCB ini berdiri sejak tahun 1961 dan berpusat di Tokyo, Jepang. BNI JCB adalah salah produk JCB dari bank BNI yang menerbitkan kartu JCB.

4. American Express (AMEX)

American Express atau lebih dikenal sebagai AMEX adalah provider atau penyedia kartu kredit yang juga berperan menerbitkannya. Di luar negeri, AMEX ini identik sebagai kartu untuk orang-orang kaya.

AMEX yang merupakan produk dari Bank American Express ini adalah satu-satunya provider yang memiliki jaringan pembayaran tagihan sendiri.

Namun, pamor AMEX sudah tidak berjaya lagi di Indonesia dan telah diambil alih oleh Bank Danamon sebagai provider untuk menerbitkannya.

Nasabah AMEX ini tidak dapat seleluasa pengguna Mastercard atau VISA karena hanya sedikit merchant yang menerima AMEX ini.

5. UnionPay

UnionPay adalah provider atau penyedia kartu kredit yang berasal dari Cina. UnionPay mulai beroperasi sejak 2002 dari bank yang bernama China UnionPay.

Di Indonesia, UnionPay belum begitu terkenal dan belum banyak bank Indonesia yang menggunakannya.

Namun, UnionPay ini bukan lembaga keuangan yang sembarangan karena dapat digunakan di 104 negara di dunia.

Dipilih 10 kali

Dipilih 10 kali- Daftar online gratis dan dapatkan limit kredit hingga Rp100 juta.

- Proses pengajuan mudah dan cepat hanya 5 menit.

- Jika nasabah melunasi tagihan penuh setiap bulannya, maka bisa menikmati bunga 0%.

- Terdaftar resmi dan diawasi oleh OJK dan Bank Indonesia.

Dipilih 4.412 kali

Dipilih 4.412 kali- Dapatkan pinjaman hingga Rp50 juta.

- Suku bunga mulai dari 0% – 2,6%.

- Pinjaman cair dalam 1 menit.

- Terdaftar dan diawasi oleh OJK.

Suku Bunga Kartu Kredit di Indonesia

Tingkat suku bunga yang ditawarkan setiap perusahaan bervariasi, mulai dari 2,95% sampai 3% per bulan, atau 33% sampai 36% per tahun.

Jika tagihan dapat dilunasi dengan cepat, maka semakin sedikit bunga yang akan dibayarkan setiap bulan.

Bandingkan Kartu Kredit Terbaik 2024

| Perusahaan | Peringkat Keseluruhan | Limit kartu kredit | Suku bunga | Jenis kartu | |

|---|---|---|---|---|---|

direkomendasi

| Rp100,000,000 | 0% – 1.75% per bulan | MasterCard | Ajukan Sekarang | |

direkomendasi

| Rp50,000,000 | 2.6% per bulan | MasterCard | Ajukan Sekarang |

| Perusahaan | Peringkat Keseluruhan | Limit kartu kredit | Suku bunga | Jenis kartu | Cek Sekarang |

|---|---|---|---|---|---|

direkomendasi

| Rp100,000,000 | 0% – 1.75% per bulan | MasterCard | Ajukan Sekarang | |

direkomendasi

| Rp50,000,000 | 2.6% per bulan | MasterCard | Ajukan Sekarang |

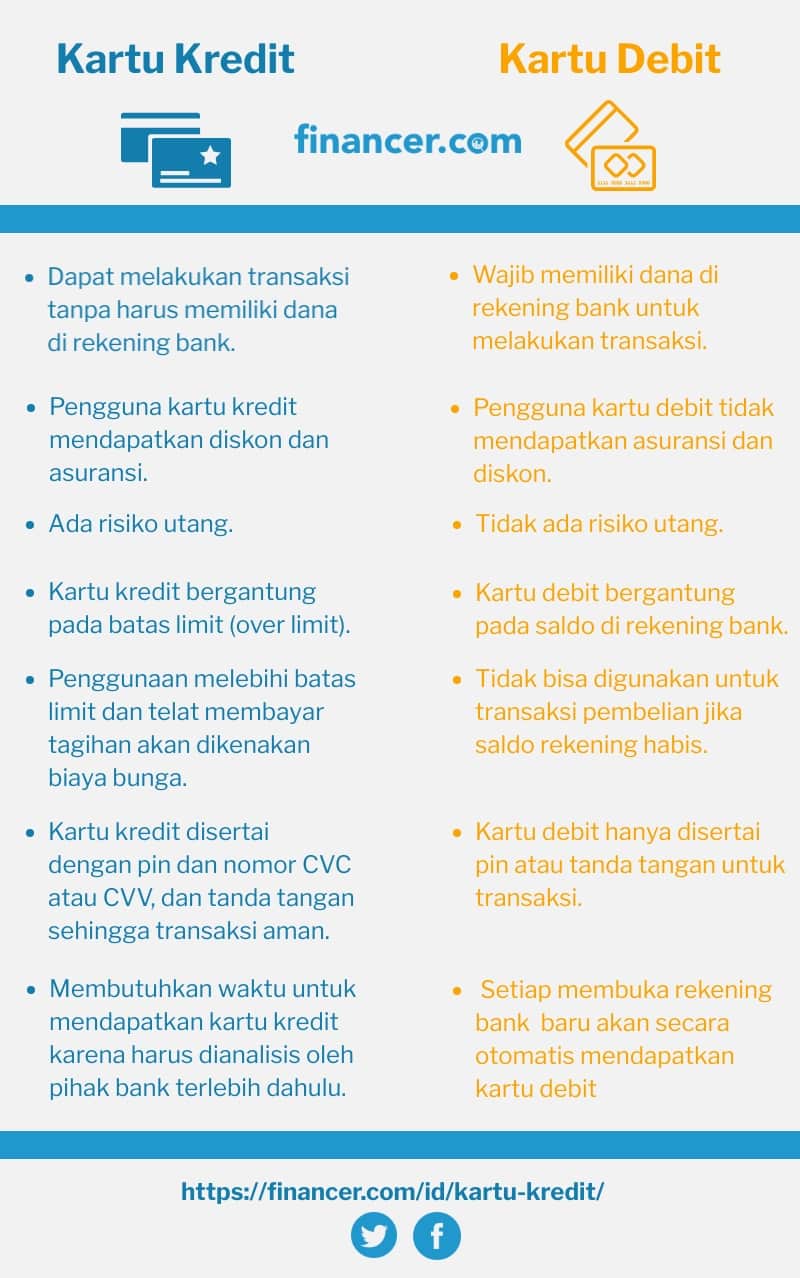

Perbedaan Kartu Kredit dan Kartu Debit

Di bawah ini adalah perbedaan kartu kredit dan kartu debit.

Perbedaan Nomor CVC dan Nomor CVV

CVC (Card Verification Code) merupakan tiga digit angka terakhir yang terletak di bagian belakang kartu, biasanya berada di tempat tanda tangan. MasterCard mulai menggunakan fitur nomor CVC ini sejak tahun 1997.

CVV (Card Verification Value) juga merupakan tiga digit angka terakhir yang terletak di bagian belakang kartu. Fitur ini disediakan oleh VISA dan mulai digunakan pada tahun 2001.

Penggunaan CVC atau CVV ini bertujuan untuk melindungi nasabah dalam transaksi online karena banyak hacker dan scammer yang berkeliaran di dunia maya yang ingin menipu pengguna.

Dengan menggunakan nomor CVC atau CVV, bank penerbit kartu akan menjadi lebih yakin bahwa kartu kredit digunakan oleh pemilik yang sah.

Karena itu, sangatlah penting untuk merahasiakan nomor CVC dan CVV Anda dari orang lain agar tidak disalahgunakan.

Cara Mengajukan Kartu Kredit di Financer

Langkah-langkah

Tentukan Limit Kartu Kredit

Pilih jumlah limit kartu kredit yang dibutuhkan.

Filter Produk Kartu Kredit

Cek hasil berdasarkan kriteria dan bandingkan kartu kredit terbaik.

Pilih Penawaran Terbaik

Temukan kartu kredit paling cocok untuk kebutuhan Anda. Anda akan diarahkan ke website atau aplikasi mobile untuk mengisi formulir online.

Isi Aplikasi Kartu Kredit

Lengkapi formulir online dan upload dokumen-dokumen yang diwajibkan.

Bank Menganalisis Aplikasi

Pihak bank akan menganalisis aplikasi pengajuan kartu kredit Anda dalam beberapa jam.

Verifikasi Data

Kemudian, Anda akan dihubungi oleh pihak bank untuk verifikasi data.

Pengajuan Kartu Kredit Disetujui

Jika lulus verifikasi data dan disetujui, maka kartu akan dikirimkan ke alamat Anda.

Ada beberapa bank yang biasanya melakukan survey lokasi ke rumah atau kantor calon nasabah untuk memastikan keabsahan data yang dimasukkan. Apabila pengajuan Anda disetujui, maka kartu akan dikirimkan ke alamat tujuan Anda.

Setelah tahu cara membuat kartu kredit online gratis, nasabah dapat memilih salah satu perusahaan penerbit kartu kredit tertulis di kartu yang diperolehnya, seperti Visa, MasterCard, American Express, JCB, Union Pay, atau lain-lain.

Informasi Penting Harus Diberikan Saat Mendaftar

Data pribadi Anda.

Informasi pendapatan tetap Anda, seperti lampiran rekening koran 3 bulan terakhir.

Tipe kartu yang diinginkan, seperti VISA, JCB, Mastercard, atau UnionPay, limit, metode pembayaran minimum payment atau full payment.

Menyetujui dan menandatangani kontrak secara online.

Berdasarkan informasi yang diberikan, pihak bank penerbit kartu akan memberikan tipe kartu sesuai keinginan Anda.

Seiring dengan pesatnya perkembangan teknologi, kini kartu kredit diberikan fitur pembayaran nirsentuh (contactless).

Cara Mendapatkan Kartu Tambahan

Jika Anda memiliki kartu kredit utama dan berencana memiliki kartu tambahan, maka lunasilah tagihan Anda dengan tepat waktu.

Dengan cara itu, bank menilai Anda sebagai nasabah yang dapat dipercaya dan akan memperoleh skor kredit yang baik, sehingga akan memudahkan Anda untuk mendapatkan penawaran untuk membuat kartu tambahan.

Namun, jika belum memperoleh kartu tambahan, Anda dapat meminta bank Anda untuk menaikkan pagu atau limit kartu utama yang telah Anda miliki.

Cara Membayar Tagihan Kartu Kredit

Ada 2 cara untuk membayar tagihan Anda. Pertama, melakukan pembayaran melalui akun rekening bank yang sama dengan penerbit kartu Anda.

Kedua, melalui Anjungan Tunai Mandiri (ATM) langsung atau transaksi bank online, seperti internet banking atau mobile banking.

Pihak yang Terlibat dalam Kehadiran Kartu Kredit di Indonesia

Regulator Perbankan (central bank).

Bank Penerbit (card issuer).

Pihak Pengelola Transaksi (acquirer).

Pemegang Kartu Kredit / Nasabah (card holder).

Pemilik Toko dengan layanan transaksi (merchant)

Asuransi Kartu Kredit

Pernahkah Anda mendapatkan penawaran asuransi kesehatan dan asuransi mobil untuk perlindungan kartu Anda?

Asuransi kartu kredit memiliki beberapa sebutan, seperti Credit Shield, Credit Guard atau Credit Protector. Sebagian besar bank penerbit kartu di Indonesia menawarkan asuransi ini untuk memproteksi kartu Anda.

Jadi, asuransi ini bertujuan untuk menanggung risiko gagal bayar nasabah akibat kehilangan pekerjaan, kecelakaan, cacat permanen, kematian, dan lain sebagainya sesuai dengan perjanjian tertulis.

Singkatnya, nasabah terbebas dari beban utang apabila mengalami musibah atau kejadian buruk.

Bandingkan Kartu Kredit Terbaik 2024

| Perusahaan | Peringkat Keseluruhan | Limit kartu kredit | Suku bunga | Jenis kartu | |

|---|---|---|---|---|---|

direkomendasi

| Rp100,000,000 | 0% – 1.75% per bulan | MasterCard | Ajukan Sekarang | |

direkomendasi

| Rp50,000,000 | 2.6% per bulan | MasterCard | Ajukan Sekarang |

| Perusahaan | Peringkat Keseluruhan | Limit kartu kredit | Suku bunga | Jenis kartu | Cek Sekarang |

|---|---|---|---|---|---|

direkomendasi

| Rp100,000,000 | 0% – 1.75% per bulan | MasterCard | Ajukan Sekarang | |

direkomendasi

| Rp50,000,000 | 2.6% per bulan | MasterCard | Ajukan Sekarang |

Biaya Kartu Kredit

Terdapat berbagai biaya kartu kredit yang akan dibebankan, antara lain:

1. Biaya Materai

Biaya materai sebesar Rp3.000 hanya untuk transaksi dengan nilai Rp250 ribu. Sedangkan, transaksi Rp1 juta keatas akan dikenakan biaya materai Rp 6.000.

2. Biaya Bunga

Biaya bunga biasanya diberlakukan apabila nasabah tidak membayar tagihan dengan penuh. Suku bunga rendah mulai dari 2,95%.

3. Biaya Tarik Tunai

Nasabah dapat menarik uang tunai melalui ATM tetapi akan dikenakan biaya sebesar 3-6% dari jumlah uang yang ditarik.

4. Biaya Keterlambatan

Pemilik wajib membayar minimal 10% dari tagihan pada waktu yang telah ditentukan pihak bank setiap bulannya. Jika tagihan tidak dibayarkan, maka pihak bank akan mendenda Anda.

5. Biaya Tahunan (Admin)

Biaya ini dikenakan oleh pihak bank atas biaya tahunan atau jasa proses kemudahan transaksi yang telah diberikan pihak bank.

Keuntungan Kartu Kredit

Dapat digunakan untuk transaksi online dan offline.

Pemegang kartu dapat melakukan pembelian sekarang dan membayar nanti dan memberikan fleksibilitas dalam mengelola keuangan.

Memudahkan alat pembayaran karena tidak lagi memerlukan uang tunai.

Memudahkan pembayaran di berbagai merchant, baik di dalam negeri maupun luar negeri.

Banyak kartu kredit menawarkan program poin reward yang memberikan poin untuk setiap transaksi yang dilakukan.

Sering kali menawarkan promo eksklusif dan diskon khusus di berbagai merchant, restoran, dan layanan tertentu.

Menyediakan perpanjangan garansi untuk barang-barang tertentu yang dibeli dengan kartu kredit.

Menawarkan akses gratis atau diskon ke lounge bandara di seluruh dunia, memberikan kenyamanan tambahan bagi pelancong.

Menawarkan layanan concierge yang dapat membantu berbagai kebutuhan seperti reservasi restoran, pemesanan tiket, dan pengaturan perjalanan.

Penggunaan kartu kredit yang bijaksana dan pembayaran tagihan tepat waktu dapat membantu meningkatkan skor kredit.

Menyediakan laporan bulanan yang merinci semua transaksi, membantu pemegang kartu melacak pengeluaran dan mengelola anggaran.

Kekurangan Kartu Kredit

Sering kali memiliki suku bunga yang tinggi, terutama jika saldo tidak dibayar penuh setiap bulan

Jika pemegang kartu hanya membayar jumlah minimum, sisa saldo akan dikenakan bunga, yang dapat membuat utang terus bertambah.

Pembayaran yang tidak dilakukan tepat waktu dapat dikenakan denda keterlambatan yang tinggi.

Mengenakan biaya tahunan yang harus dibayar terlepas dari penggunaan kartu tersebut.

Informasi kartu kredit bisa dicuri melalui berbagai metode seperti phishing atau skimming yang menyebabkan pencurian identitas dan penyalahgunaan kartu.

Bandingkan Kartu Kredit Terbaik 2024

| Perusahaan | Peringkat Keseluruhan | Limit kartu kredit | Suku bunga | Jenis kartu | |

|---|---|---|---|---|---|

direkomendasi

| Rp100,000,000 | 0% – 1.75% per bulan | MasterCard | Ajukan Sekarang | |

direkomendasi

| Rp50,000,000 | 2.6% per bulan | MasterCard | Ajukan Sekarang |

| Perusahaan | Peringkat Keseluruhan | Limit kartu kredit | Suku bunga | Jenis kartu | Cek Sekarang |

|---|---|---|---|---|---|

direkomendasi

| Rp100,000,000 | 0% – 1.75% per bulan | MasterCard | Ajukan Sekarang | |

direkomendasi

| Rp50,000,000 | 2.6% per bulan | MasterCard | Ajukan Sekarang |

Pertanyaan Umum

Apa saja jenis kartu kredit berdasarkan penghasilan?

- Silver: Rp36 juta per tahun

- Gold: Rp45 juta per tahun

- Platinum: Rp120 juta per tahun

- Infinite: Rp600 juta per tahun

Apa persyaratan kartu kredit?

- Pemegang kartu utama: usia minimal 21 tahun dan usia maksimal 65 tahun.

- Pemegang kartu tambahan: usia minimal 18 tahun dan usia maksimum 65 tahun.

- Minimal penghasilan per bulan adalah Rp5 juta.

Berapa suku bunga kartu kredit di Indonesia?

Tingkat suku bunga yang ditawarkan setiap perusahaan kartu kredit bervariasi, mulai dari 1,75% sampai 2% per bulan.

Apa itu CVC?

CVC (Card Verification Code) merupakan tiga digit angka terakhir yang terletak di bagian belakang kartu, biasanya berada di tempat tanda tangan. MasterCard mulai menggunakan fitur nomor CVC ini sejak tahun 1997.

Apa itu CVV?

CVV (Card Verification Value) juga merupakan tiga digit angka terakhir yang terletak di bagian belakang kartu. Fitur ini disediakan oleh VISA dan mulai digunakan pada tahun 2001.

Informasi Penting Harus Diberikan Saat Mendaftar?

- Data pribadi Anda.

- Informasi pendapatan tetap Anda, seperti lampiran rekening koran 3 bulan terakhir.

- Tipe kartu yang diinginkan, seperti VISA, JCB, Mastercard, atau UnionPay, limit, metode pembayaran minimum payment atau full payment.

- Menyetujui dan menandatangani kontrak secara online.

Cara Membayar Tagihan Kartu Kredit?

Ada 2 cara untuk membayar tagihan Anda.

Pertama, melakukan pembayaran melalui akun rekening bank yang sama dengan penerbit kartu Anda.

Kedua, melalui Anjungan Tunai Mandiri (ATM) langsung atau transaksi bank online, seperti internet banking atau mobile banking.

Perlu diingat, saat belanja atau membayar online menggunakan kartu kredit, Anda harus memperhatikan portal online yang digunakan memiliki sistem keamanan seperti, protokol keamanan SSL atau memiliki lambang “Verified by Visa” atau “Mastercard Secure Code”.

Pihak yang terlibat dalam kehadiran kartu kredit di Indonesia

- Regulator Perbankan (central bank)

- Bank Penerbit (card issuer)

- Pihak Pengelola Transaksi (acquirer)

- Pemegang Kartu Kredit / Nasabah (card holder)

- Pemilik Toko dengan layanan transaksi (merchant)

Apa saja biaya kartu kredit?

Terdapat berbagai biaya kartu kredit yang akan dibebankan, antara lain:

Biaya Materai

Biaya materai sebesar Rp3.000 hanya untuk transaksi dengan nilai Rp250 ribu. Sedangkan, transaksi Rp1 juta keatas akan dikenakan biaya materai Rp 6.000.

Biaya Bunga

Biaya bunga biasanya diberlakukan apabila nasabah tidak membayar tagihan dengan penuh. Suku bunga rendah mulai dari 2,95%.

Biaya Tarik Tunai

Nasabah dapat menarik uang tunai melalui ATM tetapi akan dikenakan biaya sebesar 3-6% dari jumlah uang yang ditarik.

Biaya Keterlambatan

Pemilik wajib membayar minimal 10% dari tagihan pada waktu yang telah ditentukan pihak bank setiap bulannya. Jika tagihan tidak dibayarkan, maka pihak bank akan mendenda Anda.

Biaya Tahunan (Admin)

Biaya ini dikenakan oleh pihak bank atas biaya tahunan atau jasa proses kemudahan transaksi yang telah diberikan pihak bank.

Apakah saya bisa menarik uang tunai dari kartu kredit?

Hampir semua kartu kredit dapat digunakan untuk menarik uang tunai, baik melalui ATM ataupun minimarket, seperti Indomaret atau Alfamart.

Namun, menarik uang tunai tentunya akan dikenakan biaya penarikan dan bunga.

Umumnya, biaya penarikan uang tunai sebesar 3-6% dari jumlah uang yang ditarik.

Adapun bunga yang dibebankan untuk setiap penarikan sekitar 2,95%. Biaya penarikan dan bunga tentunya berbeda-beda.

Jadi, jangan lupa menanyakan hal ini kepada pihak bank Anda.

Apa itu over limit kartu kredit?

Limit atau yang sering disebut over limit adalah biaya yang dibebankan kepada pemilik kartu kredit yang telah melewati batas limit tertentu.

Misalnya, limit kartu XXX sebesar Rp3 juta tetapi telah digunakan sampai Rp4 juta, maka secara otomatis akan dikenakan biaya over limit.

Kapan limit kartu kredit kembali normal?

Limit dapat kembali normal apabila Anda melunasi tagihan sebelum jatuh tempo.

Contohnya, limit kartu Anda sebesar Rp7 juta dan Anda memiliki tagihan tanggal 17 September – 17 Oktober sebesar Rp8 juta (overlimit).

Jadwal jatuh tempo tagihan Anda adalah 5 November, sedangkan tanggal 3 juli Anda berencana membeli smartphone Android dengan harga Rp2 juta.

Anda tentunya tidak dapat menggunakannya lagi karena sudah overlimit.

Namun, jika Anda ingin limit kembali normal dan dapat digunakan kembali, Anda harus membayar tagihan Anda sebesar Rp3 juta.

Jadi, Rp3 juta diperoleh dari : kebutuhan saat ini (Rp2 juta) + overlimit (Rp8 juta – Rp7 juta) = Rp2 juta + Rp1 juta = Rp3 juta.

Bagaimana cara mengaktifkan kartu kredit yang sudah diblokir?

Pemblokiran terbagi 2, yaitu pemblokiran sementara dan pemblokiran tanpa estimasi waktu.

Mengaktifkan kartu kredit yang diblokir sementara (1×24 jam) tentu lebih mudah dibandingkan kartu yang diblokir tanpa estimasi waktu.

Hal yang harus Anda lakukan adalah menghubungi call centre bank penerbit dan jawab semua data yang ditanyakan oleh call centre untuk verifikasi data.

Setelah itu, pihak bank akan melakukan verifikasi data selama 2-3 hari kerja.

Kemudian, pihak bank akan menganalisis dan menilai transaksi yang pernah Anda lakukan.

Setelah proses analisis selesai, maka pihak bank akan membuatkan yang baru dan memakan waktu sekitar 3 hari kerja.

Jika Anda telah menerima kartu baru, maka Anda dapat mengaktivasi ulang dan bisa menggunakannya lagi.

Apa tujuan digunakan CVC dan CVV pada transaksi kartu kredit?

CVC atau CVV ini bertujuan untuk melindungi nasabah dalam transaksi online.

Banyak hacker dan scammer yang berkeliaran di dunia maya yang ingin menipu pengguna.

Dengan menggunakan nomor CVC atau CVV, bank penerbit kartu akan menjadi lebih yakin bahwa kartu kredit digunakan oleh pemilik yang sah.

Karena itu, sangatlah penting untuk merahasiakan nomor CVC dan CVV Anda dari orang lain agar tidak disalahgunakan.